编译:白话区块链

为什么我不再建议朋友“先学加密货币”?

上个月,我再次尝试引导一个非加密货币用户入行。十分钟后,她在“选择钱包”和“用另一种代币支付 gas 费”之间眼神迷茫。我意识到:我们面临的不是知识鸿沟,而是设计鸿沟。

一个显而易见的事实是,投机带来了第一波用户,但它无法吸引下一个十亿用户。真正的普及将始于加密货币产品变得“隐形”——用户在不知不觉中就能从中受益。从稳定币的兴起、机构质押,到人工智能在塑造数字经济中的日益重要作用,大规模采用的基础已经奠定。但要解锁这一未来,我们必须停止期待用户去学习加密货币,而是打造他们甚至察觉不到自己在使用加密货币的产品。

以下是我对八大趋势的看法:

01 下一代钱包将因专注做好一件事而胜出

我们正在见证一个结构性转变:用户倾向于使用两种互补的钱包——一个像“日常”金融科技应用的钱包,另一个像“银行”应用的保险库。

钱包体验正在分化。试图将所有功能塞进单一界面的开发者将输给专注于 (a) 无摩擦入门和 (b) 高安全性存储的组合钱包。

现状:

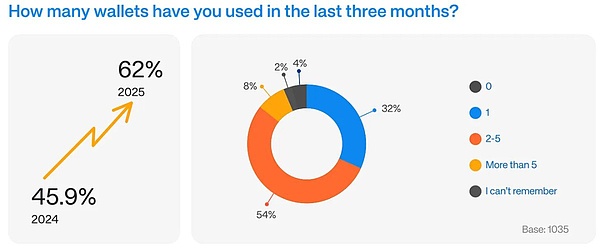

超过一半的用户同时使用 2-5 个钱包,近 48% 的用户表示,这是因为每个区块链网络仍是孤立的“围墙花园”。

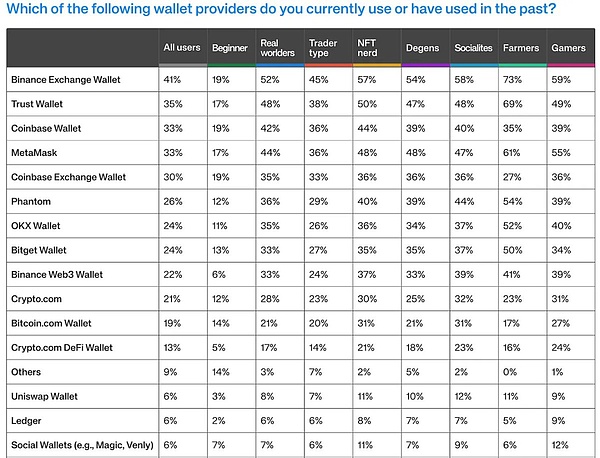

头部集中:有 2 年以上经验的用户中,54% 集中在 Binance、Coinbase、MetaMask 或 Trust 钱包,而新手用户中单一钱包的市场份额不到 20%。

自托管仍令人畏惧:即使在熟悉的品牌生态中(如 Binance 的 Web3 钱包),只有 22% 的用户选择自托管。

多钱包的无奈:用户并不想管理多个钱包,他们只是别无选择。

“无缝多链未来”仍未实现,48% 的用户因不同区块链生态而被迫使用多个钱包。

44% 的用户出于安全考虑有意分离钱包,较去年的 33% 上升。

洞察:

行业未能实现真正的互操作性,将操作复杂性推给了终端用户。

用户越来越精明,不再盲目信任单一钱包处理所有场景。

02行为与信念的错位

54% 的用户在过去一个季度使用加密货币进行支付或点对点转账,但只有 12% 表示支付是他们的最爱活动。

相反,交易(现货、Meme、DeFi)仍是各类用户(除少数例外)的每周主要行为。

投机压制实用性的三大阻力:

成本阻力:39% 的用户认为一级网络(L1)的高 gas 费是最大采用障碍。

用户体验阻力:仅 11% 的用户认为当前入行体验足以吸引大众。

网络阻力:支付需要在商家和朋友之间顺畅流动,而碎片化的钱包和链破坏了这一循环。

03 区块链成为新的基础设施层,但用户不应察觉其存在

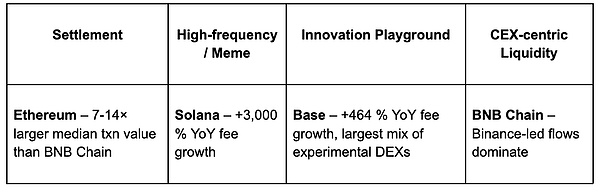

多链格局是一种劳动分工:

以太坊:机构级结算层。

Solana:因速度和低成本优势,迅速成为高频、高参与度零售活动的首选链。

链抽象是赢家模式:钱包会话流畅地路由订单、余额和身份到延迟-成本-安全性最佳的后台,用户无需手动选择链。

数据:

Solana 表现出色:年同比费用增长 +3000%,总锁仓量(TVL)增长 +127%,在所有 L1 中最高。

用户偏好:43% 主要使用以太坊,39% 选择 Solana,仅 10% 主要使用 L2——证明互操作性仍停留在理论阶段。

04 用户信心的虚假上升

用户声称在链上感到更安全,但他们的钱包行为却讲述了不同故事。

悖论原因:用户将个人安全措施(如硬件钱包、多重签名)与系统性风险混淆。

现实:攻击者通过“钓鱼即服务”产业化,恶意合约的生命周期缩短了四倍。

产品优先级:防钓鱼用户体验(清晰签名界面、实时交易模拟、MPC 交易防火墙)必须从高级附加功能变为“日常”钱包的默认设置。

05NFT 作为数字文化的基础设施

NFT 市场正在经历必要的修正,从投机性的 PFP 项目转向真实的数字商品和实用驱动的体验,首次显得可持续。

趋势:

低成本、高频参与:如 Rodeo.Club 和 Base 的低成本收藏品热潮,类似游戏内购模式。

NFT 成为数字经济的参与基础设施:忠诚度积分、徽章、会员福利将以 NFT 形式上链,跨平台可携带和交易。

文化资本崛起:NFT 成为用户在数字空间表达身份和文化归属的机制。

新衡量标准:NFT 的成功不再由地板价决定,而是由用户留存和参与度定义。

AI + NFT:AI 生成的动态 NFT 将根据用户行为、情绪或社区事件演变,带来个性化体验。

06比特币作为宏观资产类别

比特币已从投机资产演变为宏观金融工具,并正在成为全球结算的交易层。

趋势:

从对冲到战略储备资产:去美元化的国家正悄悄探索比特币作为储备多元化策略的一部分。

L2 解锁支付实用性:闪电网络(Lightning Network)成熟为可扩展的支付层,新协议如 Fedimint 和 Ark 解决隐私和用户体验问题。

比特币作为抵押品:机构开始将比特币用于结构化金融产品,如信贷工具和衍生品。

全球结算网络:比特币作为中立、抗审查的贸易结算层,补充而非竞争法定货币。

07机构质押作为战略资金配置模式

比特币确立了宏观对冲地位后,机构开始探索如何让这些资产产生收益。

零售追逐投机,机构选择质押:机构资金正稳步流入以太坊和 Solana 的质押生态。

比特币质押潜力:通过 Babylon 等协议,比特币也开始进入收益生成策略。

基础设施而非验证者:下一波机构资金将流向提供机构级托管、合规报告和风险管理质押产品的平台。

收益多元化:在传统固定收益产品吸引力下降的背景下,质押收益成为新的风险调整回报类别。

08监管、稳定币与 AI:下一个入口

监管乐观:86% 的用户认为更清晰的规则将加速采用,仅 14% 认为会阻碍创新。

稳定币崛起:持有率年同比近翻倍至 37%,已在 30 多个 Stripe 市场成为默认支付轨道。

AI 协同:64% 的用户认为 AI 将加速加密货币发展,29% 期待双向飞轮效应。

09小结

用户不再为“Web3”着迷。他们期待 Web2 级的简单性、Web3 级的所有权和 AI 级的智能,三者合一。

能够抽象链选择、消除费用痛点、嵌入预测安全网的团队,将把加密货币从投机游乐场转变为链上互联网的连接组织。下一个十亿用户甚至不会知道他们在使用 Web3 产品,这种“隐形”将是终极的用户体验胜利。